Имущественное состояние и доходы – это обязательные составляющие нашей жизни. Оплата налогов является важной частью нашей финансовой ответственности перед государством. Но что делать, если у вас есть право на возврат налога? Какие документы нужны и какие правила могут применяться в вашем случае?

На самом деле, возможности для возврата налогов весьма разнообразны. Знание этих возможностей и правил – это первый шаг к тому, чтобы вернуть себе то, что законно принадлежит вам. Итак, какие документы и правила необходимо учесть, если вы желаете получить возврат налога?

Важно знать, что налогоплательщики вправе получать возврат подоходного налога, уплаченного с их заработной платы, если определенные условия выполнены. Такие условия могут касаться таких областей, как образование, лечение, покупки жилья и компенсаций за некоторые издержки.

Один из главных моментов, на который стоит обратить внимание, – это подача налоговой декларации. В декларации нужно указать все известные вам сведения о доходах, отчислениях и возможных вычетах. Без этого документа невозможно претендовать на возврат подоходного налога.

Сроки взыскания налога и получения возврата могут меняться от года к году, поэтому важно быть в курсе последних изменений в налоговом законодательстве. Кроме того, в декларации необходимо учесть различные разновидности налоговых вычетов, такие как социальный вычет, вычет на детей и вычет на пенсионные отчисления.

Налоговые вычеты: основные понятия и принципы

Когда мы готовим декларацию налога на доходы физических лиц (НДФЛ), важно учесть все возможные вычеты и компенсации. Налоговые вычеты могут быть разной природы и подаваться различными категориями налогоплательщиков.

Один из самых распространенных видов налогового вычета – это вычет на детей. Родители могут получить вычет за содержание несовершеннолетних детей. Он зависит от количества детей и размера получаемого дохода.

Еще один вариант – вычет на пенсионные платы. Люди, которые делают пенсионные отчисления с зарплаты, могут претендовать на налоговый вычет в определенном проценте от заработной платы.

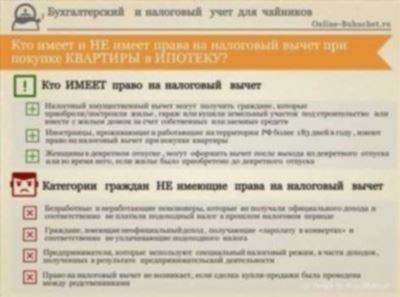

Весьма важным является налоговый вычет на имущественные вложения. При приобретении или строительстве квартиры можно вернуть часть уплаченного налога на подоходный. Этот вычет обусловлен необходимостью решения жилищных проблем граждан.

Кроме того, налогоплательщики могут претендовать на налоговый вычет на образование. Если вы оплачиваете обучение в учебном заведении, у вас есть право вернуть часть уплаченных налогов.

Существует также вычет на лечение. Граждане могут получить компенсацию за определенные медицинские расходы. Это могут быть как оплата лечения, так и покупка лекарственных средств.

Все вычеты следует оформлять в соответствии с установленными правилами и сроками. Для этого необходимо предоставить набор документов, подтверждающих сделанные расходы. В настоящее время существует возможность подавать декларацию онлайн.

Таким образом, налоговые вычеты позволяют гражданам возвратить часть уплаченного налога и получить возмещение за определенные расходы. Ознакомьтесь с порядком оформления и правилами, чтобы получить максимальную выгоду от возврата налога.

Как подготовиться к получению возврата налогов

Когда наступает время подачи налоговой декларации, многие задаются вопросом, как подготовиться к получению возврата налогов. Что нужно знать и учесть?

Год, за который можно получить возврат

Правила возврата налогов различаются в зависимости от страны, в которой вы проживаете. В России, например, можно подать декларацию и получить возврат налогов за предыдущий год. Для этого необходимо собрать все необходимые документы и подать заявление в налоговую инспекцию.

Что учесть при оформлении декларации?

При оформлении налоговой декларации необходимо учесть различные подоходные вычеты. Это могут быть вычеты на детей, вычеты на образование, вычеты на лечение, компенсации за платное образование и медицинское обслуживание. Также можно использовать имущественные вычеты и вычеты на пенсионные отчисления.

Какие документы нужны для возврата налогов?

Для получения возврата налогов необходимо предоставить определенные документы, такие как трудовой договор, справка о заработной плате, документы о покупках и оплате услуг, а также документы, подтверждающие право на получение различных вычетов.

Как готовиться к возврату налогов?

Для подготовки к возврату налогов важно собрать все необходимые документы заранее и внимательно их проверить на правильность заполнения. Также стоит изучить налоговые правила и сроки подачи налоговой декларации. Если возникнут вопросы, можно обратиться за консультацией к налоговому советнику или специалисту.

Какие изменения произошли в налоговой сфере?

Изменения в налоговой сфере могут произойти каждый год. Важно быть в курсе новых правил, чтобы иметь возможность получить максимальный возврат налогов. Для этого можно следить за обновлениями в законодательстве и консультироваться с налоговыми специалистами.

В итоге, чтобы успешно получить возврат налогов, необходимо хорошо подготовиться, учесть все возможные вычеты и компенсации, собрать необходимые документы и правильно заполнить налоговую декларацию. Таким образом, можно получить обратно часть уплаченных налогов и сэкономить значительную сумму денег.

Какие документы необходимо собрать для возврата налогов

Одним из главных документов, подтверждающих ваш доход, является справка о доходах, выдаваемая вашим работодателем. В справке должна быть указана общая сумма заработной платы за год, а также уплаченные налоги и отчисления в пенсионные фонды. Если у вас было несколько мест работы в течение года, то вам необходимо предоставить справки от каждого работодателя.

Также вам могут понадобиться документы, подтверждающие ваши права на получение различных вычетов. Например, если вы хотите учесть вычеты на детей, то вам необходимо предоставить свидетельство о рождении или усыновлении ребенка. Если вы хотите учесть вычеты на обучение, то вам нужно предоставить документы, подтверждающие факт обучения.

Важно помнить, что все документы для возврата налогов необходимо готовить заранее и хранить в течение определенного срока. Обычно срок хранения таких документов составляет 3 года. Если за это время налоговая инспекция потребует предоставить какие-либо документы, связанные с возвратом налогов, вы сможете предоставить их без проблем.

Процедура подачи декларации о доходах

Для получения возврата налогов необходимо подать декларацию о доходах и соответствующих расходах. Декларацию может подать любой налогоплательщик, включая физических лиц, получающих доходы от продажи недвижимости, аренды квартиры или других видов имущества. В декларации нужно указать все доходы за год, а также расходы на оплату налога, включая различные вычеты и компенсации.

Основным документом, который необходимо предоставить при подаче декларации, является справка о доходах, полученных за год. Этот документ выдается работодателем и содержит информацию о заработной плате и отчислениях налога с доходов физических лиц (НДФЛ).

Для готовки к подаче декларации необходимо заранее собрать все необходимые документы, такие как документы об оплате налогов, справки о доходах, а также документы, подтверждающие основания для претендования на налоговые вычеты. Важно помнить, что отсутствие необходимых документов может привести к отказу в получении возврата.

| Вид вычета | На что можно расчитывать | Сроки |

| Имущественный вычет | Налогоплательщик может получить вычет при покупке или продаже квартиры или другого имущества | весь год |

| Социальный вычет | Могут претендовать на него пенсионные и инвалидные категории граждан | — |

| Вычеты на детей | Платное образование и медицинское лечение детей до 18 лет | каждый год |

Прежде чем подавать декларацию, необходимо учесть, что налогоплательщик имеет право вернуть не более 13 процентов от заработной платы. Для того чтобы получить возврат, необходимо заполнить декларацию о доходах и предоставить все необходимые документы. Получение возврата может занять от нескольких недель до нескольких месяцев, в зависимости от загруженности налоговых органов.

Процесс получения возврата налогов: от проверки декларации до выплаты

Для того чтобы получить возмещение налогов, необходимо правильно заполнить налоговую декларацию и подать ее в соответствующий налоговый орган. Все налогоплательщики обязаны подавать декларацию, в которой учитываются все доходы и расходы за отчетный год. Подача декларации является платным процессом.

Перед тем, как подавать декларацию, важно учесть все изменения в налоговом законодательстве. Возможно, в новом году изменилось количество вычетов или размер налога. Кроме того, важно готовить все необходимые документы: справки о доходах, договоры купли-продажи недвижимости и другие.

При заполнении декларации следует учесть все виды вычетов, которые доступны налогоплательщикам. У каждого вычета свои правила и условия. Например, налоговые вычеты могут быть связаны с лечением, образованием, покупкой жилья или содержанием детей.

Когда декларация заполнена и подана в налоговый орган, начинается процесс проверки и рассмотрения документов. Важно соблюдать установленные сроки, чтобы получить возврат налога в нужное время. Обычно государство обязуется вернуть деньги в течение нескольких месяцев, но сроки иногда могут быть увеличены из-за большой нагрузки налоговых органов.

Получение возврата налога можно осуществить различными способами: наличными, банковским переводом или переводом на пластиковую карту. Как правило, налоговые органы предлагают налогооплательщикам выбрать наиболее удобный для них способ.

Важно помнить, что процесс получения возврата налога может быть связан с рядом трудностей и требует внимания и терпения. Однако, правильно заполненная декларация и своевременная подача позволяют увеличить шансы на успешный получение возврата налогов и получить деньги, которые вам полагаются.

Частые ошибки при получении возврата налогов и как их избежать

Одна из наиболее распространенных ошибок – неправильное заполнение декларации на налоговый возврат. Важно учесть все налоговые вычеты, такие как вычет на образование, вычет по детям, вычет на лечение и другие. Также необходимо правильно учитывать все доходы и вычеты, связанные с работой, налог на имущество и прочие обязательные платежи.

Другая ошибка – неправильное заполнение формы ндфл, которая является основным документом для расчета налога на доходы физических лиц. Важно внимательно ознакомиться с инструкцией и заполнить все необходимые поля, указав свои доходы, расходы и социальные отчисления. Также важно правильно указать все вычеты, на которые вы имеете право.

Не стоит забывать о сроках подачи декларации на налоговый возврат. Вся документация должна быть подана вовремя, иначе вы можете лишиться возможности получить возврат. Важно не откладывать этот процесс на последний день и подавать документы заблаговременно.

Еще одна распространенная ошибка – недостаточная подготовка документов для получения возврата. Для того чтобы иметь право на возврат, необходимо учесть все свои доходы и расходы, правильно заполнить декларацию и представить все необходимые документы. Это могут быть справки о доходах, о расходах на образование, лечение или покупку квартиры. Без предоставления полной и точной информации получить возврат будет невозможно.

Одна из основных ошибок – неправильное исчисление суммы возврата налога. Важно учесть все свои доходы и вычеты, а также узнать, какие ставки применяются к вашему доходу. Это могут быть проценты налога, налоговые льготы и другие факторы, влияющие на итоговую сумму возврата.

Наконец, стоит помнить о том, что налоговый возврат может быть как платным, так и бесплатным. Некоторые компании предлагают помощь в получении возврата на платной основе, однако, вы также можете сделать это самостоятельно. Важно быть осторожным и внимательным при выборе организации, которая будет вам помогать в получении возврата налогов.

В итоге, получение возврата налогов – это процесс, который требует внимательности и знаний о правилах и порядке оформления документов. Избежать частых ошибок можно придерживаясь правил и внимательно готовясь к процессу возврата.

Советы по оптимизации налогообложения и максимизации возврата

Для того чтобы максимизировать возврат налогов, необходимо знать основные правила и советы по оптимизации налогообложения. Кроме того, важно знать, какие документы нужно собрать и как правильно заполнить декларацию. Вот несколько советов, которые могут помочь вам в этом процессе.

1. Учесть все возможные вычеты и льготы

При подаче налоговой декларации, обязательно учтите все возможные вычеты и льготы, на которые вы имеете право. Это может быть вычет на детей, вычет на обучение, имущественные вычеты и прочие разновидности вычетов. Узнайте у налогового консультанта или на сайте ФНС, какие вычеты вам положены.

2. Внимательно изучите изменения в налоговом законодательстве

Налоговое законодательство постоянно меняется. Поэтому необходимо быть в курсе последних изменений и обновлять свои знания о налогообложении. Могут измениться сроки подачи декларации, правила получения вычетов и прочие важные моменты.

3. Обратите внимание на социальные выплаты и компенсации

Некоторые выплаты и компенсации, которые вы получили в течение года, могут быть освобождены от налогообложения или подлежать возврату. Например, возмещение расходов на лечение, компенсация за пенсионные отчисления, компенсация за платное образование детей и т.д. Проверьте, можете ли вы претендовать на эти компенсации и включите их в свою декларацию.

4. Не забудьте о налоговых вычетах по зарплате

Если вы работаете по найму, учтите возможность использования налоговых вычетов по зарплате. В зависимости от вашего дохода и положения в семье, вы можете иметь право на различные вычеты и льготы. Изучите, какие вычеты доступны вам и включите их в свою декларацию.

5. Оптимизируйте налогообложение при покупке недвижимости

Если вы приобрели квартиру или другую недвижимость в течение года, обратите внимание на имущественные вычеты, которые вы можете получить. Учтите, что правила получения имущественных вычетов могут различаться в зависимости от региона. Уточните информацию на сайте ФНС или у налогового консультанта.

6. Важно правильно заполнить декларацию

При заполнении налоговой декларации не допускайте ошибок. Проверьте все заполняемые поля, учтите все свои доходы и расходы, укажите все возможные вычеты и льготы. Не забудьте поставить подпись и узнайте, как и в какой срок нужно подавать декларацию.

7. Получите помощь налогового консультанта

Если вы не уверены в своих знаниях и опыте в области налогообложения, обратитесь за помощью к профессиональному налоговому консультанту. Он поможет вам правильно заполнить декларацию, учтет все возможные вычеты и льготы, и максимизирует ваш возврат налогов.

Важно помнить, что каждый налогоплательщик может иметь свои особенности и требования, поэтому рекомендуется обращаться к налоговому консультанту для получения индивидуальных рекомендаций.