Продажа квартиры — событие, сопряженное с определенными финансовыми обязательствами перед государством. В соответствии с действующим законодательством Российской Федерации, при продаже квартиры, необходимо платить налог на доходы физических лиц, если стоимость квартиры превышает 1 млн рублей. Однако, в случаях, когда доли квартиры были получены в разное время, возникает ряд вопросов, связанных с определением налоговой базы и расчетом суммы налога.

Первое: если стоимость квартиры превышает 1 млн рублей, то необходимо выплатить налог на доходы. При этом налоговая база рассчитывается из разницы между стоимостью квартиры и суммой, которую получили собственники квартиры при ее продаже.

Второе: если доли квартиры были получены в разное время, необходимо определить порядок их распределения при расчете налоговой базы. В данном случае можно принять во внимание разницу между сроками получения долей квартиры и использовать ее для определения доли каждого собственника в общей стоимости квартиры.

Мнение первое: налог платить не нужно

Если стоимость продажи квартиры не превышает 1 млн рублей, то платить налог не нужно. В этом случае, продажа квартиры считается досрочным прекращением долевой собственности.

Если стоимость продажи квартиры превышает 1 млн рублей, то налог нужно платить. В этом случае, сумма налога рассчитывается как 13% от разницы между стоимостью продажи квартиры и суммой, полученной при ее покупке.

Мнение второе: налог платить нужно, если стоимость квартиры превышает 5 млн руб

Второе мнение относительно налогов с продажи квартиры предполагает, что в случае, если стоимость квартиры превышает 5 млн рублей, необходимо уплатить налог.

Согласно законодательству, при продаже недвижимости и получении выручки от продажи, необходимо уплатить налог, если стоимость продаваемой квартиры превышает установленный порог. В данном случае, если стоимость квартиры превышает 5 млн рублей, продавец должен уплатить налог с этой суммы.

Доли в квартире, полученные в разное время

Если вы являетесь собственником долей в квартире, полученных в разное время, стоимость которых превышает 1 млн рублей, вам необходимо учесть определенные налоговые обязательства.

Во-первых, при продаже квартиры, суммарная стоимость долей в которой превышает 1 млн рублей, вам необходимо заплатить налог на доходы физических лиц (НДФЛ). При этом, если сумма продажи первой доли не превышает 1 млн рублей, то налог платить не нужно. Однако, при продаже второй и последующих долей, если их суммарная стоимость превышает 1 млн рублей, вам придется заплатить НДФЛ с суммы превышения.

Во-вторых, при расчете стоимости долей в квартире следует учитывать не только фактические даты их получения, но и рыночные цены на момент приобретения каждой доли. В случае, если стоимость одной из долей существенно превосходит стоимость другой доли, налоговые органы могут считать такую операцию неправомерной и обязать вас заплатить налог с полной суммы продажи.

Важно проконсультироваться с юристами или налоговыми специалистами для определения оптимального подхода и минимизации налоговых платежей при продаже долей в квартире.

Расчет налога при продаже квартиры

При продаже квартиры не важно, в разное ли время вы получили доли в ней. Важна только стоимость квартиры на момент продажи. Если стоимость квартиры составляет менее 1 млн рублей, то налог не нужно платить.

Если стоимость квартиры превышает 1 млн рублей, то налог нужно платить только с разницы между стоимостью квартиры на момент продажи и стоимостью квартиры на момент приобретения доли.

Если вы продаете квартиру, цена которой увеличилась с момента получения первой доли до момента приобретения второй доли, то налог нужно платить только с прироста стоимости квартиры.

Особенности определения стоимости квартиры

Когда речь идет о налогах с продажи квартиры, особенности определения стоимости могут оказаться важными. Рассмотрим две ситуации:

Первое: Если стоимость квартиры на момент ее продажи превышает стоимость, которую вы получили при получении доли (например, если вы получили долю бесплатно или за символическую плату), вам нужно будет платить налог с разницы в стоимости.

Второе: Если стоимость квартиры на момент продажи не превышает стоимость вашей доли, то вам не нужно платить налог.

Мнение конкретностей определения стоимости квартиры может различаться, и рекомендуется проконсультироваться с экспертом или налоговым адвокатом, чтобы узнать все подробности и правила, действующие в вашем регионе.

Как платить налог при продаже квартиры

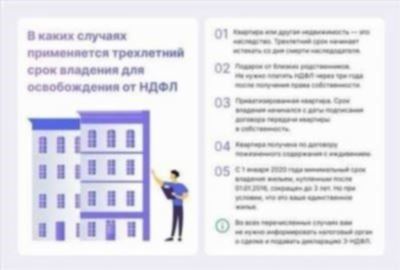

При продаже квартиры необходимо уплатить налог на доход, полученный от этой сделки. Величина налога зависит от различных факторов, включая стоимость квартиры и срок ее владения. Также следует учесть, что налог может быть разным в зависимости от того, когда доли в квартире были получены.

Если стоимость квартиры превышает 2 млн рублей:

- Первое: если доли в квартире были получены до 1 января 2019 года, то налог нужно платить по ставке 13% от разницы между стоимостью и суммой, потраченной на ее приобретение.

- Второе: если доли в квартире были получены после 1 января 2019 года, то налог нужно платить по ставке 13% от разницы между стоимостью и суммой, потраченной на ее приобретение, умноженной на коэффициент индексации.

Если стоимость квартиры не превышает 2 млн рублей, то налог платить не нужно.