Вернуть переплаченный налог можно, подав заявку в налоговую службу. Когда и как это сделать?

Если вы переплатили НДФЛ и хотите зачесть эту переплату, необходимо подать заявку в налоговую службу. Заявку можно подать после 31 декабря с предъявлением документов, подтверждающих право на зачет переплаты.

Для подачи заявки на зачет переплаты необходимо иметь с собой следующие документы: копию налогового уведомления, паспорт гражданина РФ, а также другие документы, которые могут подтвердить право на зачет переплаты.

При подаче заявки на зачет переплаты необходимо обратиться в налоговую службу в вашем регионе. Там вам дадут консультацию, помогут проверить правильность заполнения документов и принять заявку на рассмотрение.

Важно отметить, что заявку на зачет переплаты можно подавать только после наступления календарного года, за который производится зачет. Например, заявку на зачет переплаты за 2020 год можно подать с 1 января 2021 года.

Таким образом, если вы переплатили налог и хотите вернуть переплату, необходимо внимательно ознакомиться с правилами зачета в вашем регионе и подавать заявку на зачет переплаты в налоговую службу, при этом предоставив все необходимые документы.

Источник: Дельта Информ в Самаре

Правила зачета налоговой переплаты

Когда граждане переплатили налог, они имеют право вернуть переплаченную сумму. Но также есть возможность зачесть эту переплату на будущие налоговые платежи.

Для того чтобы зачесть налоговую переплату, необходимо подать заявку на возврат или зачет по налогу. Заявку можно подать как лично в налоговую инспекцию, так и через электронную форму на сайте ФНС.

Как правило, переплату можно зачесть наследующий налоговый период после того, как подана заявка. Однако, есть некоторые нюансы: к примеру, для зачета переплаты по НДФЛ действуют особые правила.

- Зачет переплаты по НДФЛ возможен только при наличии неиспользованных налоговых вычетов.

- Если налогоплательщик хочет зачесть переплату в текущем году, он должен подать заявление в налоговую инспекцию до 1 декабря текущего года.

- Если налогоплательщик хочет зачесть переплату в следующем году, он должен подать заявление в налоговую инспекцию до 1 декабря текущего года и получить уведомление о зачете переплаты в течение 5 рабочих дней после завершения налогового года.

В общем случае, правила зачета налоговой переплаты может отличаться в зависимости от конкретной ситуации и законодательства.

Дата зачета налоговой переплаты

Когда заявку на зачет переплаты налога следует подавать? Как вернуть позицию переплаченного НДФЛ? По каким правилам можно зачесть налоговую переплату? Давайте разберемся во всех деталях.

Для получения возврата переплаченного налога необходимо направить заявку в соответствующую налоговую инспекцию. Поступить с такой заявкой рекомендуется как можно быстрее после обнаружения ошибки в декларации или исправления другого типа налоговой переплаты. Чем раньше подадите заявку, тем быстрее вернут вам переплаченные суммы.

Подача заявки на зачет переплаты может быть осуществлена как в электронном формате, так и путем подачи бумажной формы. Однако, в большинстве случаев рекомендуется предпочитать электронную подачу, поскольку это облегчает процедуру обработки и уменьшает вероятность ошибок.

Чтобы зачесть налоговую переплату, необходимо предоставить все необходимые документы и согласуемую причину для зачета. В случае если заявка на зачет будет признана допустимой, переплаченная сумма будет возвращена вам на банковский счет или зачтена в будущие платежи.

Таким образом, если вы обнаружили ошибку в декларации или хотите исправить другой вид налоговой переплаты, не затягивайте с подачей заявки на зачет. Зачесть переплаченный налог можно в течение определенного срока, поэтому стоит обратиться за возвратом как можно скорее.

Сроки подачи заявки

Когда можно подавать заявку на возврат переплаченного НДФЛ и как зачесть переплату?

Заявку на возврат переплаченного НДФЛ можно подавать по окончании календарного года. То есть, если вам нужно вернуть налог, который был переплачен в 2021 году, вы можете подать заявку на возврат в 2022 году.

Как подать заявку на возврат переплаченного налога?

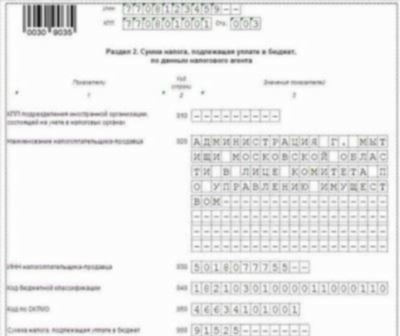

Для подачи заявки на возврат переплаченного НДФЛ вы должны заполнить специальную форму и подать ее в налоговую инспекцию по месту вашей регистрации. Форму можно скачать с официального сайта Федеральной налоговой службы или получить в налоговой инспекции.

Когда можно зачесть переплату по НДФЛ

Налоговую заявку на зачет переплаты по НДФЛ можно подать в течение трех лет со дня получения переплаты. В заявке необходимо указать все необходимые данные, такие как ФИО, ИНН, реквизиты счета, на который должен быть перечислен возврат и прочие сведения, требуемые налоговой службой.

После подачи заявки и ее рассмотрения налоговая служба проводит проверку и решает о возможности зачета переплаты. Если заявка удовлетворяет всем требованиям, налоговый орган зачисляет сумму переплаты на ваш счет.

Важно помнить, что после получения переплаты вам необходимо внести соответствующие изменения в свою налоговую декларацию. В случае, если в будущем возникнет новая переплата, она будет зачтена автоматически.

Необходимые документы для возврата переплаченного налога

Для возврата переплаченного налога по НДФЛ необходимо знать, какие документы можно зачесть при подаче заявки и когда их можно подавать.

Вот список документов, которые могут быть использованы для возврата переплаты:

- Справка 2-НДФЛ, подтверждающая получение доходов и уплату налога;

- Свидетельство о регистрации ИП (для индивидуальных предпринимателей);

- Декларация по НДФЛ, поданная в налоговый орган;

Заявку на возврат переплаты можно подавать в течение трех лет с момента уплаты налога. Для этого необходимо обратиться в налоговую инспекцию и предоставить все необходимые документы.

В случае успешного рассмотрения заявки, переплата по налогу будет возвращена на указанный в заявке счет.

Порядок заполнения заявления на возврат переплаты

Заявление на возврат переплаты по налогу на доходы физических лиц (НДФЛ) можно подавать, когда:

- Было уплачено больше налога по сравнению с суммой, которую необходимо заплатить по налоговой декларации.

- Срок подачи налоговой декларации еще не истек.

Чтобы вернуть переплату, необходимо:

- Заполнить заявку на возврат переплаты в соответствии с установленными правилами.

- Приложить все необходимые документы, подтверждающие переплату.

- Сдать заявление и документы в налоговую инспекцию.

Как правило, заявку можно подавать в электронном виде через портал государственных услуг или личный кабинет налогоплательщика.

Куда подавать заявление на возврат переплаты

Если вы переплатили налог, вы можете вернуть переплату. Как правило, заявку на возврат переплаты подают в налоговый орган, в котором ранее был заполнен и подан декларация по налогу, с которого была переплата.

Если речь идет о переплате по НДФЛ, то заявку на возврат переплаты можно зачесть, подав заявление в налоговую инспекцию по месту жительства или по месту нахождения работодателя налогоплательщика. Стоит учесть, что дата подачи заявления влияет на сроки возврата переплаты.

Обычно заявку на возврат переплаты можно подать после окончания срока подачи декларации по налогу, по которому была переплата. Но в некоторых случаях, например, при наличии показаний налогового агента, можно подать заявление на возврат переплаты в любое время года.

Также стоит обратить внимание на то, что срок рассмотрения заявления на возврат переплаты может занимать определенное время. Поэтому, если вы хотите получить свою переплату как можно скорее, рекомендуется подавать заявление на возврат переплаты как можно раньше.

Важная информация и требования к заявлению

Если у вас есть переплата по налогу, вы можете вернуть ее, подав заявку в налоговую службу. Вам необходимо знать, как и когда подавать заявку, чтобы зачесть переплату.

Когда подавать заявку:

- Заявку на зачет переплаты по НДФЛ можно подавать в любое время.

- Заявку на возврат переплаченного налога можно подавать после окончания итогового налогового периода, который указывается в вашей декларации.

Как подавать заявку:

- Для подачи заявки на зачет переплаты по НДФЛ необходимо заполнить соответствующую форму, указав все необходимые данные, и подать ее в налоговую службу.

- Для подачи заявки на возврат переплаченного налога необходимо заполнить соответствующую форму, указав все необходимые данные, и подать ее в налоговую службу в соответствующий срок.

Важно учесть, что при подаче заявки на зачет переплаты по НДФЛ, налоговая служба может провести проверку правильности расчетов и требовать дополнительные документы. Поэтому рекомендуется предоставить все необходимые доказательства переплаты налога.

При подаче заявки на возврат переплаченного налога, вам необходимо указать реквизиты банковского счета или карты, на который будет осуществлен возврат.