Налоговый вычет за обучение — это возможность получить компенсацию расходов на образование или повышение квалификации. Данный вычет предусмотрен законодательством и может существенно снизить финансовую нагрузку на тех, кто стремится развиваться и улучшить свои профессиональные навыки.

Для того чтобы получить налоговый вычет за обучение, необходимо ознакомиться с правилами и инструкцией, предоставленными ФНС (Федеральной налоговой службой). Чтобы подать заявление на получение вычета, нужно учесть ряд важных моментов. Налоговый вычет можно получить через работодателя, если он предоставляет эту возможность, или самостоятельно, обратившись в налоговую инспекцию.

Важно отметить, что не все виды обучения и образовательные учреждения подпадают под правила и условия получения налогового вычета. Исключения и требования могут различаться в зависимости от вашей ситуации, например, вы работаете или учитесь, или вы владелец бизнеса. Чтобы разобраться в этих нюансах, рекомендуется изучить подробную инструкцию и правила, предоставленные ФНС.

Как получить налоговый вычет за обучение

Налоговый вычет за обучение представляет собой возможность получить часть потраченных денег на образовательные цели в качестве компенсации. Чтобы воспользоваться этим вычетом, необходимо выполнить несколько несложных шагов.

1. Проверьте, что у вас есть право на налоговый вычет. Для этого вы должны платить НДФЛ (налог на доходы физических лиц) и у вас должны быть необходимые документы: договор об обучении, квитанции об оплате и другие подтверждающие документы.

2. Определите, какую сумму вы можете вернуть в качестве налогового вычета. Ежегодно величина вычета утверждается ФНС (Федеральной налоговой службой) и считается как процент от величины дохода.

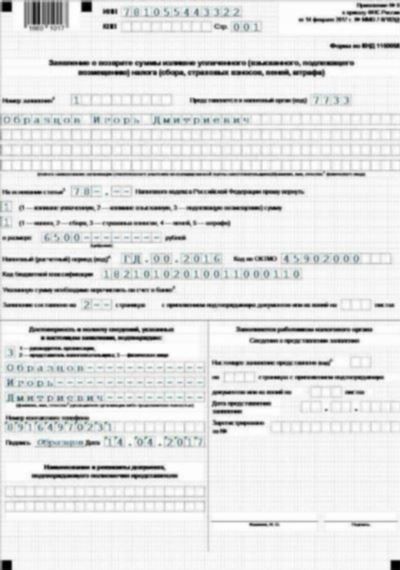

3. Оформите налоговый вычет. Для этого необходимо подать декларацию о доходах в ФНС и указать сумму, которую хотите вернуть в качестве налогового вычета. Декларация может быть подана как через специальную электронную систему, так и лично в налоговую инспекцию.

4. Дождитесь возврата налогов. Обычно возврат происходит в течение нескольких месяцев после подачи декларации.

Кто может получить налоговый вычет за обучение? Вычет доступен как физическим лицам, так и организациям, работающим по упрощенной системе налогообложения. Кроме того, вычет предоставляется не только за обучение в образовательных учреждениях, но и за другие формы обучения, такие как онлайн-курсы или самообразование.

Необходимо сделать два исключения:

- Вычет можно получить только за платное обучение. Если вы получали образование на бюджетной основе, налоговый вычет не предоставляется.

- Социальный вычет предоставляется только определенным категориям граждан, таким как инвалиды, ветераны, сироты и другие. Для этого необходимо предоставить дополнительные документы и подтверждения.

Если вы хотите получить налоговый вычет за обучение, ознакомьтесь с правилами и инструкцией, предоставленной ФНС. В случае возникновения вопросов вы можете обратиться к своему работодателю или непосредственно в налоговую инспекцию для получения подробной информации и консультации.

Что такое налоговый вычет?

Важно понимать, что для работы налогового вычета необходимы определенные условия и документы. В первую очередь, вычет предоставляется не всем, а только тем, кто определенным образом себя укажет какого-либо

- физическим лицом, работающим в Российской Федерации;

- рабочим, у которых правила, описанные законодательством, позволяют получить вычет;

- тем, которые правильно оформили документы для подтверждения своего права на вычет.

Также стоит отметить, что налоговый вычет необходимо заявить и получить в течение установленного срока. Для этого необходимо ознакомиться с налоговым законодательством и последовательно выполнить необходимые шаги по оформлению вычета. Как правило, процедура получения налогового вычета требует внимания, терпения и соответствующий алгоритм действий.

- Узнать, кто имеет право на налоговый вычет и когда можно подавать заявление о возврате налога.

- Ознакомиться с официальными правилами и инструкцией, которые описывают требования к документам и порядок получения налогового вычета.

- Собрать необходимые документы: справки, договоры, квитанции и прочие доказательства расходов на обучение.

- Оформить заявление на получение налогового вычета и подать его в налоговую службу.

- Дождаться решения ФНС и получить уведомление о возврате налога.

Если вы хотите получить налоговый вычет за обучение, важно последовать всем этапам и сделать все необходимые действия в соответствии с правилами и требованиями налоговой службы.

Также стоит отметить, что возможно очень незначительное количество исключений человек, получающий налоговый вычет, может сделать через онлайн-курсы. В большинстве случаев данный вычет полагается только людям, проходящим обучение в учебных заведениях, обладающих надлежащей лицензией и подтверждающих свой статус официальными документами.

Как делать возврат через работодателя

Для получения налогового вычета за обучение через работодателя необходимо знать некоторые правила и пошаговые инструкции. Возврат может быть оформлен только для обучения, проводимого налоговыми агентами, то есть для институтов и организаций, имеющих право выдавать соответствующие документы за проведенное обучение.

Налоговый вычет за обучение через работодателя полагается при условии, что сотрудник уплачивает налог на доходы физических лиц (НДФЛ). Для оформления возврата необходимо обратиться к работодателю и получить копию свидетельства о повышении квалификации, сертификата или другого документа, подтверждающего прохождение обучения.

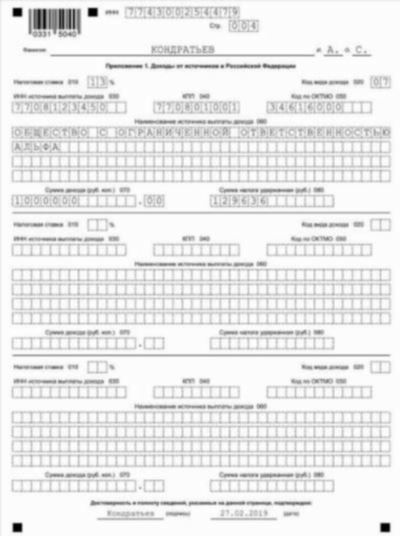

Когда вы уже получили необходимые документы, настало время обратиться в ФНС для заполнения и сдачи декларации по налогу на доходы физических лиц. Декларацию можно заполнить и подать в электронном виде через онлайн-сервисы ФНС или личный кабинет налогоплательщика.

При подаче декларации необходимо указать сумму расходов на полученное обучение. Возврат налога происходит в размере до 120 тысяч рублей или 13% от суммы обучения, в зависимости от того, что меньше.

Важно отметить, что возврат через работодателя считается доходом и может облагаться налогом на имущество. Однако существуют исключения для социальных программ, когда возврат не облагается налогом.

Чтобы сделать возврат через работодателя, необходимо иметь право на получение налогового вычета за обучение. Для этого сотрудник должен быть учредителем или исполнительным органом определенного образовательного учреждения.

Получение налогового вычета через работодателя возможно только после окончания получения образования. Данное правило не распространяется на лиц с инвалидностью и детей-сирот. Они могут делать возврат до окончания обучения.

Также важно знать, что возврат не может быть получен, если в процессе обучения были получены выплаты от работодателя или других источников. Если обучение не было завершено или дружественным отношением между участниками, возврат не предоставляется.

Возврат через работодателя подразумевает предоставление необходимых документов, таких как свидетельство о повышении квалификации, сертификат и другие документы, подтверждающие прохождение обучения. Также необходимо заполнить декларацию и предоставить ее в налоговую инспекцию.

Необходимые документы для возврата НДФЛ

Что такое налоговый вычет за обучение:

Налоговый вычет – это сумма, которую государство возвращает налогоплательщику в качестве компенсации за определенные расходы. В случае обучения, государство возвращает гражданам часть уплаченных ими налогов, если они выполняют определенные условия.

Правила получения налогового вычета за обучение:

| Кому полагается вычет: | Какие расходы включаются в вычет: |

|---|---|

| Работодателям: | Расходы на обучение своих сотрудников. |

| Самозанятым лицам: | Расходы на своё образование. |

Исключения из правил для получения вычета:

Оформление вычета:

Для получения налогового вычета за обучение необходимо следовать пошаговой инструкции:

1. Узнайте, кто может получить вычет:

2. Подготовьте необходимые документы:

[table border=»1″]

[tr]

[th]Для работодателя:[/th]

[th]Для физического лица:[/th]

[/tr]

[tr]

[td]Заявление от работодателя на имя налогового органа[td]

[td]Копия трудовой книжки или свидетельства о самозанятости[/td]

[/tr]

[tr]

[td]Копия документа, удостоверяющего личность работника[/td]

[td]Копия документа, удостоверяющего личность[/td]

[/tr]

[tr]

[td]Договор или акт оказания обучения[/td]

[td]Договор или акт оказания обучения[/td]

[/tr]

[tr]

[td]Справка о доходах и удержанных налогах[/td]

[td]Справка о доходах и удержанных налогах[/td]

[/tr]

[/table]

3. Оформите заявление:

4. Подайте документы в налоговую службу:

Можно ли оформить вычет за онлайн-курсы?

Для получения налогового вычета за обучение можно предоставить следующие документы:

Теперь, зная все необходимые документы и последовательность действий, вы сможете правильно оформить налоговый вычет за обучение и получить свои деньги назад.

За какое обучение можно вернуть налоговый вычет

Для получения налогового вычета за обучение необходимо знать, какие виды обучения можно включить в расчеты. Вот небольшая пошаговая инструкция о том, за какое обучение возможен возврат части затрат:

1. Какое обучение считается образовательным?

Образовательным обучением считается обучение, направленное на приобретение или повышение квалификации специалиста, а именно:

- образовательные программы, проводимые образовательными учреждениями (в том числе университетами, колледжами, школами и институтами);

- профессиональные курсы и тренинги;

- дополнительные образовательные программы (например, курсы повышения квалификации, мастер-классы);

- обучение за рубежом (в том числе учеба на международных курсах и стажировка).

Исключениями из образовательного обучения являются:

- самообразование и самообучение (например, чтение книг, просмотр образовательных видео);

- неквалификационные курсы и тренинги, не связанные с основным местом работы.

2. Как получить налоговый вычет?

Для получения налогового вычета за обучение нужно сделать следующее:

• Составить и подать в ФНС декларацию по форме 3-НДФЛ при подаче годового налогового отчета.

• Приложить к декларации документы, подтверждающие прохождение образовательной программы (например, диплом, сертификат).

• Обратить внимание на то, что для получения вычета на образование необходимо сообщить работодателю о своем намерении получить вычет и оформить специальное соглашение.

Важно знать, что правила получения налогового вычета за обучение регулируются законодательством и могут быть различными в разных странах.

3. Кому полагается налоговый вычет за обучение?

Вычет за обучение может получить:

- физическое лицо, которое лично проходило обучение;

- родители или опекуны несовершеннолетних детей, проходивших обучение;

- работодатель, который оплатил обучение своему сотруднику (в этом случае вычет считается для работника в виде компенсации для обучения).

За какое обучение возможно получить налоговый вычет, как и когда сделать возврат по ндфл, необходимые документы и исключения – об этом вы узнаете в нашем подробном руководстве.