Жилым вопросом для предпринимателей является налогообложение и особенности его применения. Какие налоги нужно уплачивать, какие льготы предусмотрены законодательством и как правильно считать сумму налога на прибыль организаций и НДС — все это вызывает немало вопросов.

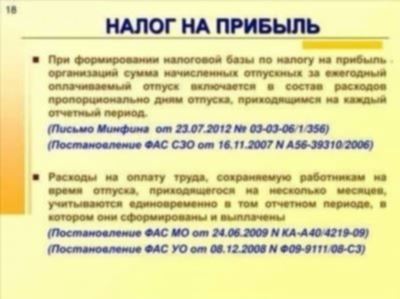

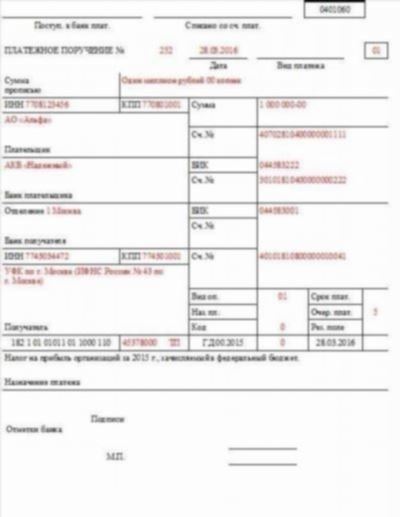

Что такое налог на прибыль организаций? Налог на прибыль организаций является основным налогом в системе налогообложения предприятий. Его ставка зависит от размера прибыли и определяется по специальной шкале. Организации обязаны беспрекословно платить налог на прибыль, за вычетом убытков и ссуд.

С другой стороны, НДС (налог на добавленную стоимость) – это налог на товары и услуги, независимо от их типа. Практически все, что приобретаете в магазине или компании, после оплаты становится предметом налогообложения. Для предпринимателей НДС выполняет две функции — для организации: возможность получения вычета и реализации — возможность уплаты вычетного НДС.

Безвозмездное пользование — это такое безвозмездное пользование имуществом, способствующим достижению целей физических или юридических лиц. Например, безвозмездное пользование муниципальной квартирой или безвозмездное предоставление помещений под аренду. В каждом случае применяются свои налоговые ставки и правила учета.

Определение налога на прибыль организаций

Что касается его определения, налог на прибыль организаций рассчитывается на основе прибыли предприятия. Прибыль определяется через вычет из общей суммы всех доходов предприятия всех необходимых расходов и налоговых вычетов, установленных налоговым законодательством.

При этом налог на прибыль организаций имеет свои особенности и возможности. Например, если организации предоставляются жилые помещения для сотрудников в безвозмездное пользование, то такое безвозмездное пользование счетается доходом и облагается налогом на прибыль. Также налог на прибыль организаций включает в себя налогообложение ссуд и безвозмездного пользования имуществом.

Основные положения налога на прибыль организаций

Основные положения налога на прибыль организаций:

- Налог на прибыль организаций уплачивается налогоплательщиками по месту своей регистрации или месту осуществления деятельности.

- Сумма налога на прибыль организаций определяется как разница между доходами и расходами организации.

- Возможность списания расходов осуществляется в рамках условий и ограничений, установленных законодательством.

- Налог на прибыль организаций подлежит уплате в течение установленных сроков после окончания отчетного периода.

- Организации могут применять определенные налоговые льготы и освобождения в соответствии с законодательством.

Важно отметить, что налог на прибыль организаций отличается от налога на добавленную стоимость (НДС). НДС является налогом на товары и услуги, который взимается с конечных потребителей, а налог на прибыль организаций – с полученной ими прибыли.

Основные положения налога на прибыль организаций определяют порядок уплаты и расчета налога, а также права и обязанности налогоплательщиков.

Определение НДС

Основной принцип НДС заключается в том, что потребитель или конечный пользователь товаров или услуг оплачивает налог на каждом этапе производства и реализации, а не только конечная организация или предприниматель, которая предоставляет товар или услугу.

НДС является несоставной частью цены и обычно включается в конечную цену товара или услуги. Однако, участники экономического оборота имеют возможность списать уплаченный НДС при покупке товаров или услуг для использования его в качестве вычета от их собственного налога на прибыль.

Важно отметить, что НДС не взимается с безвозмездного пользования или аренды жилым помещением, а также на безвозмездные ссуды и безвозмездное использование имущества. Такое налогообложение осуществляется в целях учета того, что в таком случае отсутствует денежный поток и невозможно определить рыночную стоимость предоставленной услуги или товара.

Основные принципы и особенности НДС

Один из ключевых принципов НДС – принцип передачи налоговой нагрузки на покупателя. Это означает, что организация, являющаяся плательщиком налога, включает его стоимость в цену товаров или услуг и передает налог на потребителя. Таким образом, НДС является косвенным налогом.

Еще одним важным принципом НДС является принцип обязательной регистрации. Организация, осуществляющая предпринимательскую деятельность и подлежащая обложению НДС, должна быть зарегистрирована в качестве плательщика данного налога.

Особенность НДС состоит в обязательности учета всех стадий производства и реализации товаров или услуг. НДС начисляется на каждом этапе производства и реализации и уплачивается организацией, участвующей в данном этапе.

НДС имеет две ставки – базовую и повышенную. Базовая ставка составляет 20% и применяется ко всем товарам и услугам, кроме особых случаев, когда применяется повышенная ставка. Повышенная ставка применяется к определенным товарам и услугам, например, алкогольным напиткам и табачным изделиям.

В случае ведения сдельной или безвозмездной деятельности может возникнуть особенность налогообложения НДС. Если организация предоставляет безвозмездное пользование своего помещения, например, жилого помещения, то в таком случае она не вправе учесть НДС на приобретение данного помещения.

Также стоит отметить, что при аренде безвозмездного пользования помещения организации считаются получившими услугу аренды, и на налоговую базу включается сумма НДС, определенная по договору аренды.

Безвозмездное пользование помещением

Безвозмездное пользование помещением предоставляет возможность организациям или физическим лицам использовать помещение без оплаты арендной платы или комиссии.

Безвозмездное пользование помещением может иметь ряд налоговых последствий, которые необходимо учитывать. В случае безвозмездной ссуды помещения, его налогообложение может быть подвержено изменениям.

Безвозмездное пользование помещением может применяться как к коммерческим, так и к некоммерческим организациям. Организация или физическое лицо, предоставляющие помещение для безвозмездного пользования, могут исключить расходы на аренду помещения из своих налоговых обязательств.

С точки зрения налогообложения, безвозмездное пользование помещением рассматривается как доход получателя помещения. Организация или физическое лицо, получающие возможность бесплатного пользования помещением, должны учесть это в своих налоговых декларациях.

Однако в некоторых случаях безвозмездное пользование помещением может быть освобождено от налогообложения. Например, если помещение используется для некоммерческих целей, таких как благотворительность или общественная деятельность, оно может считаться безвозмездным и освобождаться от налоговых обязательств.

Возможность безвозмездного пользования помещением может стать привлекательным фактором для организаций или физических лиц, которые не могут себе позволить оплачивать аренду помещения. Однако перед принятием решения о безвозмездном пользовании помещением, важно учесть все налоговые и юридические аспекты данного вопроса.

Возможность безвозмездного пользования жилым помещением, его аренда

Вопрос налогообложения безвозмездного пользования жилым помещением имеет свои особенности. Оно предполагает, что человек получает возможность пользоваться жилым помещением без оплаты в виде арендной платы или ссуды.

Но что именно подразумевает термин «безвозмездное пользование» и какая возможность предоставляется человеку? В данном случае, безвозмездное пользование означает, что человек может проживать в жилом помещении без необходимости оплачивать аренду или ссуду.

Возможность пользования жилым помещением без оплаты может быть предоставлена по различным причинам, например, в виде благотворительной помощи, социальной поддержки или временного размещения.

Однако, в случае аренды жилого помещения, человек обязан платить арендную плату за пользование им. Аренда предполагает заключение договора между арендодателем и арендатором, в котором обязанности и права сторон четко оговорены.

Если же речь идет о ссуде, то человек может взять помещение в пользование на определенный срок без оплаты, но обязан в последствии вернуть его арендодателю или компенсировать рыночную стоимость его использования.

| Тип | Определение |

|---|---|

| Безвозмездное пользование | Человек получает возможность пользоваться жилым помещением без оплаты в виде арендной платы или ссуды. |

| Аренда | Человек платит арендную плату за пользование жилым помещением по договору с арендодателем. |

| Ссуда | Человек взял помещение в пользование без оплаты, но обязан вернуть его или компенсировать его использование. |

Налогообложение безвозмездной ссуды

Если организация предоставляет свое имущество безвозмездно, то налогообложение такого пользования возникает не только по НДС, но и по налогу на прибыль. Такое налогообложение происходит в случае, если безвозмездное пользование имуществом является доходом для получателя безвозмездной ссуды.

Для определения налогооблагаемого дохода по безвозмездной ссуде учитывается стоимость аналогичного имущества или его аренда в коммерческом обороте. Если стоимость аналогичного имущества или его аренда превышают безвозмездную ссуду, то налоговая база по безвозмездной ссуде определяется как разница между стоимостью аренды и безвозмездного пользования данного имущества.

Таким образом, безвозмездное пользование помещением или иным имуществом может быть подвергнуто налогообложению, если оно считается доходом для получателя ссуды. Налог на прибыль и НДС накладываются на этот доход соответственно.