Налоговый вычет — это механизм, позволяющий за получение определенных услуг или покупку определенного товара вернуть часть уплаченных налогов. В случае обучения в автошколе вычет можно получить при предоставлении определенных документов в налоговую декларацию. Но какие документы нужны и сколько можно получить вычет?

Для получения налогового вычета на обучение в автошколе необходимо заполнить специальную форму, которую подают вместе с налоговой декларацией. В зависимости от региона и суммы обучения, какую удалось вернуть, вычет может составить от 13% до 25% от уплаченной суммы. Но стоит помнить, что вернуть можно только определенную сумму, а не всю сумму обучения.

Для получения налогового вычета на обучение в автошколе подавать документы нужно в определенном сроке, который зависит от региона и законодательства. Обычно этот срок совпадает с сроками подачи налоговой декларации. Также стоит отметить, что для оформления налогового вычета на обучение в автошколе необходимо иметь документы, подтверждающие факт оплаты услуг и прохождения обучения, такие как квитанции и договоры.

Итак, налоговый вычет на обучение в автошколе возможен, но для его получения нужно заранее узнать, какие документы нужны, в какую сумму получить вычет, когда и как его оформить. Вернуть часть уплаченных налогов за обучение в автошколе удастся только в тех случаях, когда все условия правильно выполнятся. Поэтому, чтобы не упустить возможность получить налоговый вычет, нужно заранее ознакомиться с требованиями и законодательством в своем регионе.

Налоговый вычет: основные моменты

Оформить вычет возможно в различных случаях. Например, для обучения в автошколе или в случае приобретения недвижимости. В зависимости от суммы затрат на обучение или покупку жилья, вычет может составлять определенный процент от этой суммы.

Для получения налогового вычета необходимо иметь определенный набор документов. В случае обучения в автошколе потребуются договор с автошколой и копии платежных документов. При покупке недвижимости, могут потребоваться договор купли-продажи, копии счетов и документы, подтверждающие право собственности.

Оформить налоговый вычет можно в налоговой декларации, которую необходимо заполнить и подать в налоговую инспекцию. В декларации нужно указать сумму затрат на обучение или покупку недвижимости, а также предоставить все необходимые документы.

Получение налогового вычета может занять некоторое время. В случае положительного решения, сумма вычета будет перечислена на указанный в декларации банковский счет. Когда именно удастся получить вычет, зависит от работы налоговых органов и объема поданных заявок.

Какую сумму можно получить в качестве налогового вычета и какие требования нужно соблюсти в каждом конкретном случае, уточняйте у налоговых органов или специалистов в этой области.

Что такое налоговый вычет и как им воспользоваться

Как получить налоговый вычет и какие документы для этого нужны? В первую очередь необходимо оформить декларацию по налогу на доходы физических лиц (НДФЛ). В этой декларации вы указываете все доходы, которые получили за год. В некоторых случаях для получения вычета необходимо предоставить дополнительные документы, например, если вы хотите получить вычет на обучение в автошколе, вам понадобятся копии договора обучения и квитанций об оплате.

Какую сумму можно получить в качестве налогового вычета? За обучение в автошколе можно получить вычет до 120 000 рублей. В случае получения образования или профессиональной переподготовки вычет может достигать 50 000 рублей в год. Также есть другие виды вычетов, например, на лечение или приобретение жилья.

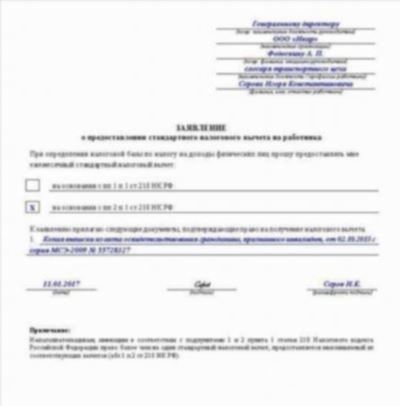

Когда и как подавать декларацию и какие случаи позволяют получить налоговый вычет? Декларацию нужно подавать один раз в год, в течение установленного срока. Обычно срок подачи декларации устанавливается до 30 апреля. Что касается случаев, в которых можно получить налоговый вычет, то их много. Например, если вы оплачиваете обучение своего ребенка, вы можете получить вычет на расходы на обучение. Также работодатель может удержать налоги с зарплаты налогоплательщика и перечислить их в бюджет, а налогоплательщик сможет вернуть эти деньги в виде налогового вычета.

Необходимые документы для получения налогового вычета

Для получения налогового вычета необходимо оформить декларацию по налогу на доходы физических лиц (НДФЛ). Какую сумму можно вернуть в качестве налогового вычета, зависит от того, сколько денег было уплачено в бюджет в течение года.

Для получения вычета в определенные случаи (например, на обучение в автошколе), необходимо предоставить дополнительные документы. Какие именно документы нужны, зависит от конкретной ситуации и требований налоговой службы.

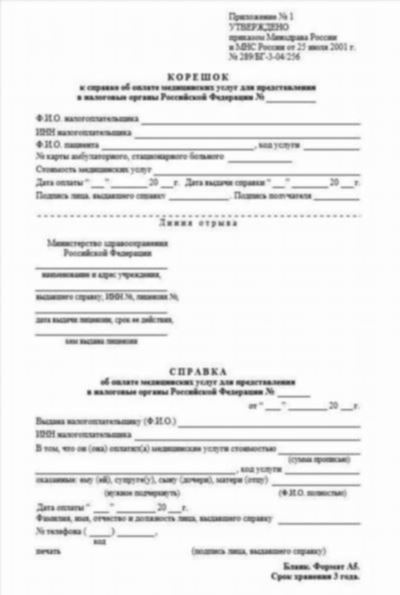

Для получения вычета по обучению в автошколе, кроме декларации по НДФЛ, нужно предоставить документы, подтверждающие факт обучения и оплату. Это могут быть копия договора с автошколой и квитанции об оплате.

В зависимости от того, для каких целей вы оформляете налоговый вычет, могут потребоваться различные документы. Например, для получения вычета на обучение, вам нужно предоставить документы, подтверждающие оплату обучения, а для вычета на лечение — медицинские справки и квитанции об оплате медицинских услуг.

Когда нужно подавать документы для получения налогового вычета? Обычно срок подачи декларации на возврат налоговых вычетов устанавливается до 30 апреля года, следующего за отчетным. Однако, в некоторых случаях возможно подать документы и позднее, но это может сопровождаться штрафными санкциями.

Итак, чтобы получить налоговый вычет, необходимо подготовить декларацию по НДФЛ, а также предоставить необходимые документы в зависимости от того, для каких целей вы оформляете вычет. Важно учесть сроки подачи документов, чтобы успеть получить свой вычет.

Оформление декларации — НДФЛ: важные шаги

Для получения налогового вычета по НДФЛ (Налог на доходы физических лиц) необходимо оформить декларацию и предоставить определенные документы. В этой статье мы расскажем, какие шаги следует выполнить, чтобы получить вычет в размере, который вы можете вернуть на руки.

В зависимости от случая, в котором вы имеете право на вычет, у вас может быть необходимость подать декларацию по НДФЛ. Например, для получения вычета за обучение автошколе, при покупке жилья или в иных случаях, указанных в законодательстве.

Прежде всего, вам понадобятся определенные документы, чтобы оформить декларацию. Для получения налогового вычета за обучение, вам понадобится оригинал договора с автошколой, а также копии расходных документов, подтверждающих сумму оплаты.

Когда вы уже собрали все необходимые документы, можно приступить к заполнению декларации. В некоторых случаях можно воспользоваться электронными сервисами налоговой службы и подать декларацию онлайн. В других случаях вам потребуется личное присутствие в налоговой инспекции.

| Какие документы нужны для оформления налогового вычета | В каких случаях можно подавать декларацию | Сколько можно получить вычета |

|---|---|---|

| Оригинал договора с автошколой | Вычет за обучение в автошколе | Зависит от суммы, указанной в договоре |

| Копии расходных документов | Вычет за обучение в других учебных заведениях | Общая сумма оплаты за обучение |

| Документы о покупке жилья | Вычет за приобретение жилья | Зависит от стоимости купленного жилья |

Подавая декларацию, необходимо указать все детали, связанные с вашим правом на получение налогового вычета в соответствии с законодательством. Ошибки в заполнении декларации могут привести к отклонению заявки, поэтому будьте внимательны и проверьте все внимательно перед отправкой.

Обратите внимание, что сумма налогового вычета и правила его получения могут различаться в зависимости от типа вычета и вашей ситуации. Поэтому перед оформлением декларации рекомендуется проконсультироваться с профессионалами, специализирующимися на налоговых вопросах, чтобы убедиться, что все документы и сведения заполнены правильно.

Если вы правильно подготовили документы и оформили декларацию, у вас есть хорошие шансы получить налоговый вычет. В итоге, получив вычет, вы сможете вернуть на руки некоторую сумму денег, которую заплатили в виде налогов.

Размер возможного возврата: сколько можно вернуть

- Обучение в автошколе. Если вас возмещали затраты на обучение в автошколе, вы можете подавать документы для получения налогового вычета. В этом случае можно вернуть часть уплаченных вами налогов.

- Обучение детей. Если вы оплачивали обучение своих детей на любом уровне образования, например, в школе, колледже или университете, вы тоже можете оформить налоговый вычет. За каждого ребенка вы можете получить вычет.

- Недвижимость. Если вы оперативно обновили или приобрели свою недвижимость, вы можете получить налоговый вычет за уплаченные вами налоги. Величина возможного вычета в данном случае зависит от стоимости недвижимости.

- Медицинские расходы. Если у вас есть большие медицинские расходы, вы можете подавать налоговую декларацию, в которой указываете эти затраты. На них можно получить налоговый вычет.

Какие документы нужны для получения налогового вычета?

- Получение налогового вычета требует оформления налоговой декларации, которая должна быть подана в ИФНС. Если вы работаете по договору с иностранным работодателем, вам нужно подать документы в таможенную службу.

- Какую сумму можно вернуть?

Сумма возможного возврата зависит от того, сколько вы уплатили налогов в течение года. Обычно налоговый вычет составляет 13% от дохода. Также возможен возврат 30% рассчитанных налогов, если вы купили товары или услуги в Российской Федерации посредством электронного сервиса.