Налоговая декларация 3-НДФЛ – это документ, в котором налогоплательщик сообщает о своих доходах и расходах за предыдущий год. Регулярно ее заполняют предприниматели, фрилансеры и все те, чьи доходы не облагаются налогом в источнике выплаты. Однако, что нужно делать, если ваша прибыль за год превысила ноль? Именно об этом мы и расскажем в данной пошаговой инструкции.

Нулевая декларация 3-НДФЛ – это документ, который подается налогоплательщиком в случае отсутствия доходов или прибыли за отчетный год. Интересно, что заполнять ее нужно даже в случае, если вы не планируете уплачивать налог. Такая форма декларации позволяет контролировать налоговые органы доходы граждан и их учет в налоговой системе. В данной статье вы узнаете, как правильно заполнить нулевую декларацию 3-НДФЛ, чтобы избежать лишних проблем и сохранить свою ответственность за сдачу отчетности.

Что такое нулевая декларация 3-НДФЛ и для кого она нужна?

Нулевая декларация представляет собой документ, в котором вы сообщаете о том, что в отчетном году у вас не было доходов, подлежащих налогообложению, или что доходы не превышали установленные пороги. Она нужна всем тем, кто имеет право на налоговые вычеты, но не получил доходы, которые подлежат оплате. Такая декларация позволяет избежать штрафов и сохранить свою законопослушность.

Как заполнить нулевую декларацию 3-НДФЛ: подробная инструкция

Налоговое законодательство постоянно меняется, и каждый год могут появляться новые правила и формы отчетности. Если в прошлом году ваша декларация 3-НДФЛ была положительной и вы платили налог, в этом году ситуация может измениться. Возможно, в этом году налогооблагаемая база у вас стала равной нулю и вам нужно сдать нулевую декларацию.

Что это значит и что нужно сделать в таком случае? Прежде всего, вы должны оценить свою ситуацию за год, посмотреть, изменилось ли что-то в вашем доходе, рассчитать суммы налоговых вычетов и определить, нужно ли подавать декларацию 3-НДФЛ.

Давайте разберемся, как заполнить нулевую декларацию 3-НДФЛ пошагово:

- Соберите все необходимые документы: данные о доходах, налоговых вычетах, расходах и другие документы, которые могут понадобиться при заполнении декларации.

- Оцените свою ситуацию: посмотрите на свои доходы за год и убедитесь, что они не превысили пороговую сумму, после которой необходимо сдавать декларацию. Если вы бизнесмен, убедитесь, что ваша прибыль не превысила пороговую сумму для уплаты налога.

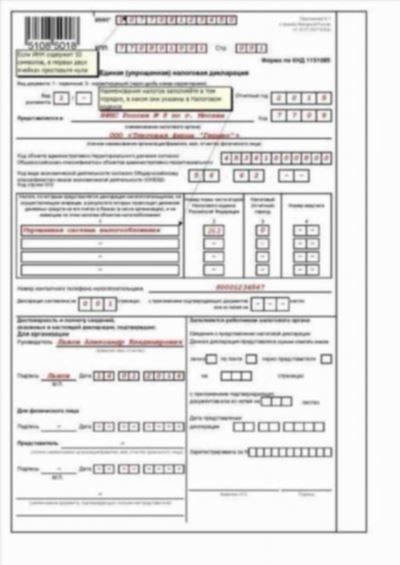

- Заполните декларацию: используйте специальные программы или образцы деклараций, чтобы заполнить все необходимые поля. Учтите все изменения в правилах заполнения декларации для данного года.

- Проверьте правильность заполнения: аккуратно проверьте все данные в декларации, чтобы избежать ошибок. Обратите особое внимание на суммы вычетов и налоговых ставок.

- Подпишите и отправьте декларацию: после проверки подпишите декларацию и отправьте ее в налоговую инспекцию в установленный срок. Убедитесь, что у вас есть все подтверждающие документы.

Если ваша декларация 3-НДФЛ нулевая, то заполнение может быть проще и быстрее, поскольку вам не нужно указывать доходы и вычеты. Но не забывайте внимательно проверить все данные и убедиться, что вы заполнили декларацию правильно.

Заполнение нулевой декларации 3-НДФЛ может стать процедурой, с которой многие бизнесмены и физические лица хотят справиться автоматически. В этом случае обратитесь к специализированным программам или услугам, которые помогут вам упростить процесс и подготовить декларацию автоматически.

Зачем нужна нулевая декларация 3-НДФЛ? Главная причина — обязательное предоставление отчетности о доходах и расходах. Данную форму сдают все, кто получил доходы, превысившие порог 500 000 рублей, получил вычеты и льготы. Здесь значение слова обязательное: ПФР и ФНС каждый год проверяют, кто не сдал декларацию и платежи. Впрочем, с начала 2021 года сразу отказались от административной ответственности за невыдачу формы. Оправдываться вы в любом случае не можете, если на вас лежит обязанность сдавать. При неправильном заполнении также очень хочется за стоимость работы с цифрами отвечать:

- ПСН и ЕСН «слетели»;

- кейсы физлиц «перешли» в налоговую инспекцию;

- будет задержка получения налоговых вычетов;

- поменялась стоимость материальных объектов и активов в Учетной кадастровой книге;

- необходимо предоставить данные налоговым органам для проверки в следующем году.

Какие изменения произошли в заполнении нулевой декларации 3-НДФЛ в 2021 году? Что здесь можно упростить с помощью специализированных программ и сервисов онлайн? Подробнее рассмотрим популярные кейсы по заполнению нулевой декларации 3-НДФЛ.

Необходимо заполнить нулевую декларацию 3-НДФЛ в следующих случаях:

- вы не получали доходов за отчетный год;

- вы получали доходы, но они не превышали пороговую сумму;

- вы не имели вычетов и льгот налоговых законов;

- вы не проводили продажи имущества за отчетный год, включая жилье;

- вы не проводили приобретений материалов и активов для бизнеса;

- вы не являетесь плательщиком упрощенной системы налогообложения (ПСН и ЕСН).

Заполнение нулевой декларации 3-НДФЛ — это не сложная процедура, но требует внимательности и точности. Если вы не уверены в своих навыках или не хотите заниматься самостоятельным заполнением декларации, вы можете обратиться к специалистам, которые помогут вам справиться с этой задачей.

Сбор необходимых документов

Чтобы правильно заполнить нулевую декларацию 3-НДФЛ, необходимо собрать определенный пакет документов. Вот список документов, которые вам понадобятся:

- Паспорт – копию первой страницы и страницы с пропиской.

- СНИЛС – копию карты социального страхования.

- ИНН – копию свидетельства о постановке на учет в налоговой службе.

- Документы, подтверждающие наличие или отсутствие доходов:

- Справка 2-НДФЛ – если вы работали по найму и получали заработную плату.

- Справка с места учебы – если вы были студентом в течение отчетного периода.

- Справка из пенсионного фонда – если вы получали пенсионные выплаты.

- Справка из банка – если у вас были доходы от вкладов или инвестиций.

- Документ о продаже имущества – если вы продали недвижимость или другое имущество.

- Документы об имуществе и обязательствах:

- Свидетельство о праве собственности на недвижимость.

- Кадастровая стоимость имущества – если она превысила 3 млн рублей.

- Договор аренды или субаренды недвижимости.

- Документы, подтверждающие наличие займов или кредитов.

Перед сдачей декларации обязательно ознакомьтесь с инструкцией по заполнению, чтобы избежать ошибок. Если у вас появились изменения по сравнению с предыдущей декларацией, убедитесь в необходимости заполнения новой формы.

Заполнение раздела «Общие сведения»

В данном разделе нулевой декларации 3-НДФЛ необходимо представить общую информацию о налогоплательщике и его доходах. Заполнение этого раздела поможет правильно установить ваш налоговый статус.

1. Кто должен сдать нулевую декларацию по 3-НДФЛ:

- Организации, осуществляющие осно ведение налогового учета и не имеющие доходов от источников в Российской Федерации;

- Индивидуальные предприниматели (ИП) и крестьянские (фермерские) хозяйства, которые перешли с упрощенной системы налогообложения (УСН) или единый налог на вмененный доход (ЕНВД) на обычную налоговую систему осно ведения налогового учета и не имеющие доходов от источников в Российской Федерации;

- Физические лица, находящиеся на праве оперативного управления имуществом, пользующиеся льготами по налогу на имущество физических лиц:

- Физические лица, получающие доходы от продажи жилья, если превышение стоимости продажи имущества над его первоначальной стоимостью составило менее 1 млн рублей;

- Физические лица, осуществляющие предпринимательскую и профессиональную деятельность без образования юридического лица и не имеющие дохода от источников в Российской Федерации;

2. Какие данные нужно указать в разделе:

- ФИО налогоплательщика;

- Дата рождения налогоплательщика;

- ИНН налогоплательщика;

- Адрес места жительства налогоплательщика;

- Кадастровая стоимость имущества;

- Дата получения имущества;

- Сведения о получении доходов;

- Иные сведения, касающиеся заполнения декларации.

3. Почему так важно заполнить раздел «Общие сведения»:

Важность правильного заполнения этого раздела заключается в том, что он является основной информацией, по которой будет определяться ваш налоговый статус. Неправильное заполнение может привести к выводу о наличии доходов и, соответственно, возникновению налоговых обязательств и ответственности.

4. Кейсы и популярные вопросы по заполнению раздела:

- Как сдать нулевую декларацию в новой форме?

- Может ли ИП сдавать нулевую декларацию по 3-НДФЛ?

- В какой срок необходимо сдать нулевую декларацию по 3-НДФЛ?

- Какие вычеты можно применить в нулевой декларации по 3-НДФЛ?

- Как заполнить нулевую декларацию, если имеется кадастровая стоимость имущества?

- Что делать, если в нулевой декларации указаны доходы, но эти доходы были получены до перехода на осно ведение налогового учета?

Важно помнить, что нулевую декларацию 3-НДФЛ вам необходимо сдать в срок, установленный налоговым законодательством, чтобы избежать штрафов и проблем с налоговой.

Внесение информации о доходе

При заполнении нулевой декларации 3-НДФЛ вам необходимо указать информацию о доходе, хотя сумма дохода может быть равна нулю. Внесение этой информации требуется, чтобы налоговая служба имела полную картину о вашей финансовой деятельности за отчетный год.

Для заполнения единой декларации 3-НДФЛ берите образец, который представлен налоговой службой. Этот образец содержит все необходимые графы, в которые нужно внести информацию о вашем доходе.

Если вы являетесь индивидуальным предпринимателем и ведете упрощенную систему налогообложения (УСН), в графе «доходы, не облагаемые НДФЛ» укажите сумму доходов, полученных по единому налогу на вмененный доход (ЕНВД).

Если у вас были продажи имущества или иных ценностей, которые облагаются НДФЛ, укажите их стоимость в графе «доходы, облагаемые ставкой 13%».

Также включите в декларацию информацию о получении вычетов. Укажите сумму вычетов, которые вы хотите применить, в соответствующей графе.

Если в течение года у вас не было доходов, и вы делаете нулевую декларацию, вам все равно нужно будет указать эту информацию.

Заполнение нулевой декларации 3-НДФЛ упрощается наличием кейсов и популярных примеров в сети. Если вы не знакомы с заполнением декларации или хотите упростить процесс, найдите подходящий кейс и пошаговую инструкцию, которую предоставляет налоговая служба.

Обратите внимание, что срок подачи нулевой декларации 3-НДФЛ может быть разным в зависимости от вида вашей деятельности. Проверьте этот срок заранее, чтобы избежать несдачу декларации с опозданием.

Если у вас есть личный ипотечный кредит, вам нужно будет указать информацию о сумме процентов по кредиту и сумме полученных доходов в графе «доходы, облагаемые ставкой 13%».

Также, в некоторых случаях, вы можете быть обязаны уведомить налоговую службу о наличии или отсутствии определенных видов имущества. Например, если у вас есть кадастровая стоимость жилья, вы должны будете предоставить соответствующую информацию.

Хотя нулевая декларация 3-НДФЛ не требует предоставления подробной отчетности о доходах, кто-то может захотеть узнать подробности о вашей финансовой ситуации. Тем не менее, налоговая служба не имеет права запрашивать такую информацию.

Если имела место изменение вашей финансовой ситуации, вы должны уведомить налоговую службу об этих изменениях и подать соответствующую декларацию. Например, если вы перешли с упрощенной системы налогообложения (УСН) на общую систему налогообложения (ОСН), вам нужно будет подать декларацию по НДС.

Нулевая декларация 3-НДФЛ упрощает процесс заполнения декларации для тех, у кого не было доходов за отчетный год. Но будьте внимательны и своевременно сдавайте декларацию, чтобы избежать неприятностей и ответственности.

Ответственность за правильность заполнения и сдачу декларации лежит на вас, поэтому будьте внимательны и внесите все данные достоверно. Если у вас возникнут вопросы или трудности с заполнением декларации, обратитесь за помощью к специалистам или налоговой службе. Они смогут дать вам конкретную информацию и рекомендации, а также разъяснить все необходимые детали и изменения в законодательстве.